高景气赛道“打折”机会凸显!泰达宏利王鹏3年4倍的投资秘诀!

新年伊始,各机构又开始忙着“算命”,预测今年的市场风向和财运;而各平台开始忙着拉“清单”,盘点过去一年,哪些新人一战成名,哪些大佬折戟沉沙。

2021年基金收益率TOP100的榜单,基金经理呈现出明显的“年轻化”,平均累计任职年限仅有4年,任职超10年的老将仅有2位。

是A股劈了腿,还是大佬们“出了轨”,为何去年大佬们集体折戟沉沙?我的答案只有一个:“时来天地皆同力,远去英雄不自由”。

世界潮流,浩浩荡荡,顺之者昌,逆之者亡。过往业绩仅代表昔日成绩,不代表未来收益。只有永恒的市场,没有永远的“神”。选择基金经理,不要仅盯着榜单看历史年化收益,因为有句话叫三年不开张,开张吃三年。我们要倍加关注基金经理面对市场的应变能力。

应对重于预测

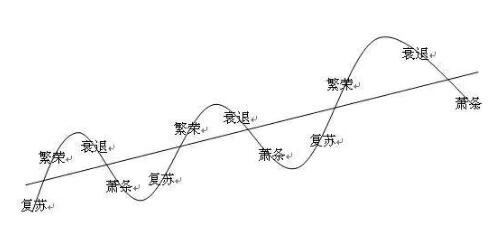

由于A股没有“做空”机制,系统反馈效率很低,因此每次行情来临时,各路投资者齐聚一堂就很容易把股价炒过头,然后慢慢阴跌......

2022开年以来,A股市场的持续杀跌与市场风格的快速切换,多数基金净值出现大幅回撤。截至2022年2月14日,全市场9327只基金中,有6054只出现下跌,跌幅最大超过25%。

这样的场景似曾相识。去年这个时点,A股也经历了一轮深蹲。2月18号A股三大指数跳空高开后,突如其来的疯狂下泄,导致在之后的25个交易日内,创业板跌去近23%。

下跌其实并不可怕,历史数据显示,A股市场的波动性远高于美股。将Wind全A和标普500指数对比,从2003年至2019年,A股年均回撤27%,显著高于美国的14%。但相应的,同样区间内,A股的收益也高于美股。

波动大是当下投资A股难以避免的,但需要关注的是市场企稳之后是否具有反弹的能力。正如泰达宏利投资部总经理王鹏所言,“波动不是风险,拿了错误的资产才是最大的风险。”

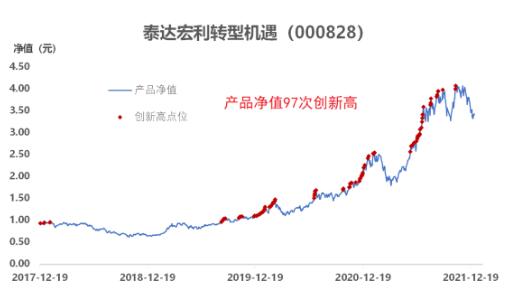

王鹏的代表作泰达宏利转型机遇在2021年的市场“深蹲”期间,2021年1月26日产品净值2.539元(阶段高点),2021年3月24日产品净值创出去年净值最低点1.785元(阶段低点),区间最大回撤超过20%,一度跑输创业板指。

之后在市场利空放尽之后,王鹏管理的基金净值迅速收复失地。泰达转型机遇股票A(000828)2021年在创业板指收录12.02%收益率基础上,斩获了51.91%的区间回报。

和市场上的画线高手不同,王鹏坦言自己的投资方法在业绩真空期,即一季报之前容易出现回撤,但是通过对季报数据以及各类高频行业数据的密切跟踪,他所选的行业景气度一旦得到数据确认之后,大概率也能收复失地,业绩反弹后劲大。

自王鹏2017年底接管泰达宏利转型机遇以来,虽然历经多次波动,但是产品净值97次创下新高。

数据来源:根据基金每日净值测算

应对核心在于轮动

好投资=好赛道+好公司+好价格,在A股讲价值投资就必须轮动起来,尤为基金经理。如果基金经理不做轮动,受罪的就是投资者,没人愿意接受这种事实:

最近在研究基金的时候,发现泰达宏利基金的权益基金经理,就喜欢在高景气赛道中做行业轮动,为投资者创造持续回报。比如他们的投资部总经理/基金经理王鹏,就是一位“隐藏”的实力派。这或许也是他的产品能够穿越周期获得较好的长期回报的原因。

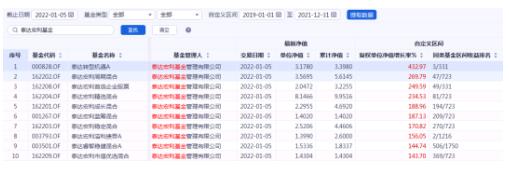

据iFinD数据,泰达转型机遇A(000828),2019年1月1日-2021年12月31日三年时间涨432.97%,居全市场第6名,同类排名第三。

数据来源:同花顺iFinD

横向比较来看,做轮动还是王鹏好一点。

当今世界都在经历百年未有之大变局,各国资本市场也在经历深刻的变革。

北向资金已减仓“投入简单,产出稳定”商业模式下的食品饮料板块,转向重仓有中国特色的“投入复杂,产出爆发”的新能源板块!虽然新能源最近出现回调,但是产业趋势的共识并没有改变。

刚才也说了,不要仅盯着榜单看历史年化收益,还要看是否能够每年跟上市场热点,能不能每年赚钱?我们看看他每年的战绩:

泰达转型机遇A(000828)

他是2017年11月从研究员转行做基金经理,四年时间只有2018年亏钱,其余时间每年收益均超50%。

要知道2019年市场先后炒过的5G、消费电子、半导体、猪肉、白酒、医药等,炒作过后要么一地鸡毛,要么成年滞涨,有多少大佬重仓这些板块没有激流勇退,被动价值投资!

说来王鹏也是命苦,入市就是“市场最高点”!当年屁股在基金经理的位置上都还没坐热,就遇到了国内供给侧改革、美联储4次加息,以及中美贸易战。

据iFinD数据,当年上证指数跌24.59%,2902只非债券类(含股债混合)公募基金中只有323只是正收益,跌幅最大的公募基金全年收益-47.95%。让大家再瞅瞅当年上证指数走势,开年暴跌500点......

买基金,是为跑赢通胀、是为了赚钱,我们是要关注最大回撤,但我们更要关注它是在什么背景下亏钱,什么背景下赚钱。

无独有偶,再看王鹏同事们的业绩,过去三年的业绩,整体都居同类前列,真是“一花独放不是春,百花齐放春满园”。

数据来源:同花顺iFinD 统计区间:2018年1月1日-2018年12月31日

这或许就跟泰达宏利基金整个公司的投研文化有关。泰达宏利一直以来在成长股投资方面颇有心得。其投研团队在成长投资方向上有比较深的历史积淀,精选个股能力突出,且敢于重仓,善于在景气赛道做行业与个股轮动,公司在业内被称为“成长投资专家”,过往也出现了不少知名的成长投资基金经理。

从管理人角度来看,泰达宏利基金作为一家老牌公募机构,投研实力在业内也是比较领先的,根据银河数据排名,过去三年泰达宏利基金主动权益投资管理能力排TOP16/110。

还是那句话,买基金不要只盯着各平台拉的“清单”,以及“狼筋拉到狗腿上”的7年年化收益率,我们要明白基金经理是赚了时代的贝塔还是个人能力的阿尔法!

回调之后,投资价值显现

万物皆周期,任何景气赛道都有走熊的那一天,任何长牛赛道也有一半时间是黯淡的,即便是被高呼“白酒兴国”的“酱香科技”也不例外。近期回调的新能源亦是如此。

最近赛道股跌的有点惨,怕又是那种“我预期了你的预期”,然后在评论区看到很多朋友的留言:“中丐可以抄底不,白酒医药可以加仓不,新能源要减一点不”等。

如果说去年的投资主线是以宁德时代为代表的“宁组合”和以贵州茅台为代表的“茅组合”的巅峰对决,今年以来的市场主线就变成以地产、金融为代表的“稳增长”组合和以新能源为代表的“高景气”赛道之间的博弈。

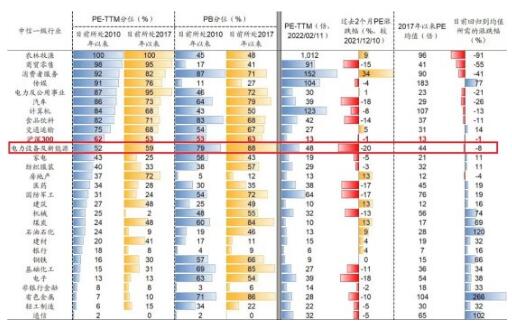

市场观点纷纷扰扰,“稳增长”和“高景气”你方唱罢我登场。从数据来看,高景气赛道跌出来的机会已经凸显,经过这一轮下跌,股价“打折”之后,可适度把握回调机会。

数据来源:东吴证券

新能源过去两个月PE跌幅20%,创所有行业之最,目前的估值水平处于2017年以来的59%分位,宁德时代的股价也跌到了去年8月份的水平;国防军工过去两个月PE跌幅17%,目前的估值水平处于2017年以来的24%分位。新能源目前的估值48倍,军工估值64倍,而这些高景气赛道的投资,未来他们高速增长的业绩是能够消化目前的估值水平的。

截至2月14日,全部A股大概有30%左右的公司披露了年报预报,年报预报超预期的公司主要集中在新能源车、半导体、化学原料及制品、CXO、医疗器械、煤炭、光伏、稀有金属、工业金属等。

而政策驱动的稳增长板块——房地产、基建等,经过一轮上涨,目前的估值并不低。以房地产为例,当前的估值处于2017年以来的72%分位水平。这些传统行业不是未来产业结构调整的方向,因此机会可能更偏阶段性,中期层面可能要警惕这些行业持续下行的风险。

目前,成长板块的调整或已经接近尾声。从历史数据回看,以光伏、半导体、新能源车、军工电子、基础软件、PCB、消费电子等板块为例,在大的产业周期支撑过程中,阶段性调整时间普遍在2-3个月(除个别极值以外,大部分调整时间在30-50个交易日,整体均值为50个交易日),区间调整幅度大概在15%-20%。而成长板块自12月至今,光伏、新能源车、储能、半导体等行业普遍调整幅度都在20%-30%,调整交易日在45个交易日左右,距离历史调整交易日下限越来越接近。

企业的基本面决定股价的下限,市场的流动性决定股价的上限。根据宏观政策与企业盈利周期看,都不支持今年A股市场走熊。

近期的回调大家也别担心,今年还是有结构性机会,只不过会比前三年难,更需要做行业轮动!

王鹏也曾说过:“基金经理不应只专注在自己最熟悉的领域投资,基金经理的责任是给投资者赚钱,如果自己最熟悉的行业不景气了,再怎么努力、再怎么专注也会给客户亏钱”。

牛市已经走过三年时间了,现在市场上的景气赛道、优质企业,都被爆炒过一遍了,虽然不敢说贵,但是绝对不便宜。

因此,在抄底之前想一想为什么其他人不抄底?自己真的比其他人格局大?

如果自己没有相当的能力做择时,今年就别买主题型基金!也就是那种押注一个赛道的基金,否则很可能是一顿操作猛如虎,一看收益原地杵。

如果买基金也能像买房子那样用心挑选,并且长期持有,未来十年基金的投资收益率一定比楼市投资收益率高。

近期,王鹏正在发行一只名为泰达宏利景气智选(A类:014807、C类:014808)的新基金,投资策略将延续他的投资风格理念,都是在景气行业中捕获投资机会,获取戴维斯双击。

大家若是认可他的管理能力又担心市场反复震荡拿不住,那就可以选择新基金。由于新基金有建仓期,在下跌市场中没有业绩包袱,震荡市下会比老基金更有优势。

本平台所发布信息的内容和准确性由提供消息的原单位或组织独立承担完全责任!