北京和众汇富:通过财务指标来具体分析一下隆基股份

作为全球最大的太阳能单晶硅光伏产品制造商,隆基股份近年来营业收入与净利润显著增长,2020年营业收入同比增长65.92%,净利润同比增长59.87%,一年内公司股价更是翻了近五倍,总市值达4500多亿元。

此外,基金二季度2021年7月21日披露完毕,二季度十大重仓股数据显示,截至6月30日,共有935只基金持有隆基股份,合计持有8.39亿股,环比上季度增长52.47%,为公募基金第六重仓股。

机构重仓、业绩瞩目,毫无疑问,隆基股份是光伏行业一体化全球龙头企业,那么它内在财务表现又怎样呢?本文将通过财务指标来具体分析一下隆基股份。

一、行业及公司业务分析

近年来,全球能源系统正在发生快速变化,可再生能源已成为驱动全球能源格局变化的主要推动力量。光伏作为可再生能源的主要电力方式,正迎来发展的黄金时期。

我国光伏行业发展起起伏伏,期间经历了产能过剩阶段,但是发展从未停滞,根据中国光伏协会数据统计,2020年全球新增光伏装机量为 130GW,同比增长 13%,其中国内光伏装机 48.2GW,同比增长 60%,中国当年新增和累计光伏装机容量继续保持全球第一,中国光伏行业发展规模持续领跑全球。

从长远来看,作为新能源领域最低碳经济的产业,光伏行业将继续顺应全球能源转型大趋势,迎来国内国外双增长的高景气发展。随着技术的不断升级、成本的降低,加上政府的良性政策调控,光伏在能源结构中的占比将持续提升,市场规模将不断扩大,未来潜力无限。

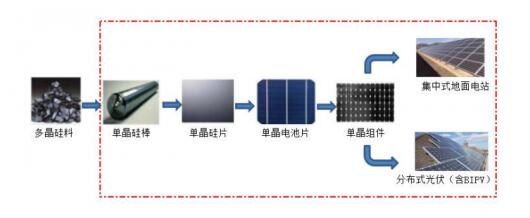

隆基股份业务范围从单晶硅棒、硅片、电池片和组件产品研发生产,扩展到下游光伏地面、分布式电站投资开发、建设和营运等。公司主要业务和产品在光伏产业链中的位置情况如下:

资料来源:公司2020年年报

公司依托于从前端硅材料到下游组件、电站端的全产业链优势,保持了成本优势与规模优势。

二、财务指标分析

1.偿债能力

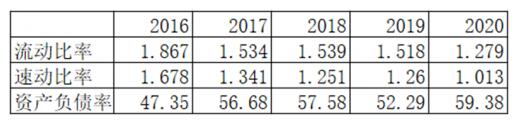

反映公司偿债能力的指标主要有流动比率、速动比率以及资产负债率。其中,流动比率与速动比率用来衡量短期偿债能力,资产负债率用来衡量长期偿债能力。

从趋势我们可以看出,近五年来,隆基股份的流动比率与速动比率总体上呈现出下降的趋势,2020年下降显著。其主要原因是公司生产规模扩大,导致流动负债显著增加,具体表现在应付票据、应付账款、其他应付款等项目上,具体数值见下表:

从数值上看,流动比率在1.5左右,小于一般认为合理的最低流动比率2,但从行业角度来看,光伏行业的流动比率平均为1.3左右,隆基股份的流动比率处于合理水平;速动比率的值始终大于1,表明公司流动资产中可以立即变现用于偿还流动负债的能力强。总体来看,隆基股份的短期偿债能力较强。

再看资产负债率,隆基股份属于重资产行业,重资产行业的资产负债率普遍较高。从趋势上来看,其总体呈现上升的趋势,这主要是由于公司扩大生产规模使得应付账款增加所致。从数值上看,资产负债率始终小于60%,处于合理范围内,公司的偿债能力较强,偿债风险低。

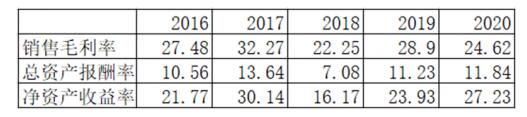

2.盈利能力

从反映盈利能力的指标来看,2018年三个指标都有较为显著的下降,这主要是因为国家发展改革委、财政部和能源局联合下发了《关于2018年光伏发电有关事项的通知》,加剧了光伏行业市场竞争的激烈程度,淘汰了行业内一些规模小、技术落后的企业,并且国内需求和光伏产品价格快速下跌。

分指标来看,隆基股份的毛利率,除了2018年,在2020年也有显著的下降,这是由于疫情发生,使原材料价格上升,整个行业都受到了影响。对比其他企业,隆基股份的毛利率处于一个较高水平,这表明其产品竞争力较强。

数据来源:各公司年报

值得注意的是,隆基股份的净资产收益率表现优异,最低的2018年也有16.17%,五年内平均值约24%,这表明公司以自有资本获取净收益的能力较强,对企业投资人、债权人利益的保证程度高。

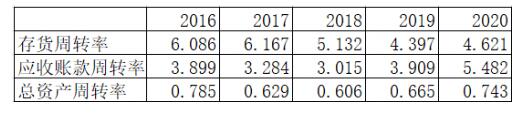

3.营运能力

近五年来,隆基股份的存货周转率整体大致呈现下降的趋势,主要是由于公司生产规模扩大及海外在途存货增加;应收账款周转率在2020年有显著上升,这表明公司收账速度得到了提高,资金周转能力得到了提升;总资产周转率近五年来处于0.6-0.8之间,总体看来较为稳定,数值上也处于重资产行业的合理范围。

三、总结

从以上的指标分析来看,由于公司所处行业具有周期性、自身生产规模的不断扩大,导致部分指标从整体趋势上来看有所下降。但在持续高速成长过程中,隆基股份能够保持行业内较高的偿债能力,较强的盈利能力尤其是净资产收益率高,较为稳定营运能力。总的来看,其财务绩效指标整体较好,部分指标存在改进的空间。

随着今后光伏行业不断发展成熟、产业链集中度上升及其规模效应进一步显现,隆基股份长期市场空间广阔。文中任何观点和建议不构成对证券买卖投资建议。在任何情况下,和众汇富不对任何投资做出任何形式的担保或承诺。股市有风险,投资需谨慎!

- 上一篇:知道蛋白粉有什么用,不知道怎么吃?这5点一定要知晓

- 下一篇:没有了