北京和众汇富:逐步进入击球区间

北京和众汇富:逐步进入击球区间

逆变器

光伏和储能行业的明珠。

简单聊聊今天的盘面:

核心资产继续调整,特别是赛道股,接下来的关键,就是能不能走出第二脚企稳的态势。不过下午有广州房贷利率降低的消息,广州的信号意义与其它二三线城市毕竟不一样,房地产、乃至稳增长的板块,接下来仍然继续值得重视。

下面看逆变器:

一、行业介绍

逆变器的作用,是把直流电能,比如电池、蓄电瓶等,转变成定频定压或交流电(如常用的220V交流电)的转换器。

新能源行业中的逆变器,主要应用在光伏和储能领域。其中光伏逆变器,是光伏发电系统主要部件之一,连接光伏方阵和电网,是确保光伏电站长期可靠运行的关键。储能逆变器,则可控制蓄电池的充电和放电过程,进行交直流的变换。

在整个光伏系统中,光伏逆变器虽然在总成本占比只有8%—10%,但却承担着整个系统的交直流转换、功率控制、并离网切换等重要功能,还要负责整个光伏系统的智能化控制,起着大脑的作用,所以重要性不言而喻。

按照逆变器的分类,目前市场主流是集中式逆变器、组串式逆变器、以及户用逆变器,而其它逆变器占比份额都非常小。

(1)集中式逆变器:体积大、功率高、经济性好,广泛应用于荒漠、高原、商业屋顶等大、中型光伏发电系统。

(2)组串式逆变器:体积小、功率适中,广泛应用于停车场、商业屋顶、农场等中小型光伏发电系统,

(3)户用逆变器:高颜值,安装维护简单,具备储能接口和多种通讯方式,满足户内、户外等不同的应用环境要求,广泛应用于住宅屋顶、庭院等户用光伏发电系统。

以上三种逆变器,分别对应大、中、小三类不同应用场景的逆变器。2021年户用光伏项目装机容量同比增长187%,成为新增装机最大主要来源。因此组串式逆变器的使用占比升高,市场占有率提升至66%,所以组串式占比高的企业,弹性相对更大。

逆变器环节因为同时受益光伏及储能两个行业,加上海外市场份额持续提升,多轮驱动下,国内逆变器行业的增速,明显高于行业其他环节的增速。光伏和储能的高速发展趋势已经毋庸置疑,虽然过程可能很曲折。

二、行业特点

逆变器最大的特点,大家应该都听腻了,就是更注重品牌和渠道,因为是直接面对终端客户,这点和硅料、硅片等环节差异很大,倒是和组件有点类似,都是to C端。具体来看:

(1)轻资产运营模式,重品牌效应

逆变器企业的固定资产较轻,ROE较高,能达到30%左右,不仅高于硅片、电池、组件等环节,也高于很多的制造业企业,说明盈利能力很强。

虽然逆变器的成本在光伏系统的总成本中占比不高,但如果出现故障,会导致系统大面积瘫痪,因此客户会倾向于选择头部品牌。据线下调研,一些国企大客户,只认一二线大品牌,小品牌的根本不会考虑。换做你是决策者,面对这种价格不贵、但非常重要的部件,可能也更愿意选择质量好、售后更有保障的大品牌。

逆变器是to C端,所以品牌将会是企业最核心竞争力之一,较高的知名度和美誉度,可以不断巩固公司市场地位,占领消费者心智,享受更高的市场溢价。

(2)渠道和服务

户用和分布式市场,主要通过渠道销售,这些渠道以系统集成商和安装商为主。分销渠道的开拓周期长,粘性高,客户也看看重售后服务能力,因此可以建立更深的企业竞争壁垒。

因此,逆变器是光伏产业链估值最高的环节,因为其它大多数环节,生产的都是同质化产品,下游大多数客户都是to B的,议价权较弱,需要持续的降成本。相比较而言,逆变器是具备品牌效应的非标品,护城河相对更深。

三、行业现状及竞争格局

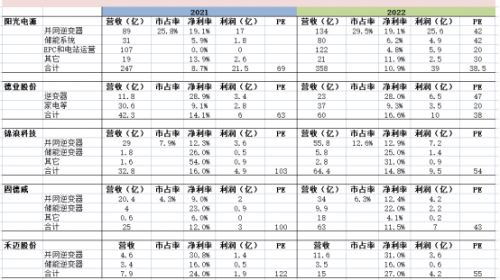

目前全球逆变器行业竞争格局已经非常稳定,从2015年起,阳光电源和华为一直稳居逆变器行业龙头,出货量始终保持行业前二,合计市占率在40%--50%左右,紧随其后的国产品牌上市公司中,分别是锦浪科技、固德威、德业股份等,而且国产逆变器品牌的全球市场份额,仍然在不断提升。

这其中,锦浪科技、固德威为纯逆变器标的,逆变器收入在总营收中占比都在90%以上,而龙头阳光电源的逆变器收入占比为40%左右,另有还有一大部分收入来自电站系统集成。

国产企业能在海外不断攻城略地,除了疫情因素以外,也与自身强大的综合竞争力有关,具体表现在:

(1)性价比方面具有优势,大概还国外产品的5—7折,这点一直是我们的优势。另外,虽然我们比海外品牌价格低,但是在海外的售价仍然明显高于国内售价,所以境外销售毛利率会显著高于国内,导致海外市场份额越高,公司盈利能力也越强。比如说,锦浪和固德威境外收入占比均在60%以上,阳光电源也达到3成。

(2)品类丰富,性能也有独特优势。优势也非常明显。比如在功率相近的情况下,国产逆变器工作温度更广,适用多种地面场景,等等。同时,国内逆变器产品研发速度更快。

(3)国产逆变器保修年限长,平均长达10年,基本覆盖逆变器的整个生命周期,服务能力优秀,也是对自身产品质量的信心。

通过全球化的布局,不仅能获得更高的利润率,也可以进一步平滑企业业绩的不稳定性,提升企业的抗风险能力。

四、看未来

逆变器行业虽好,但也面临着一些不利因素:

(1)IGBT芯片紧缺

IGBT之所以很火,与光伏行业的高速发展也有关,可惜这块我们与国外产品还有差距。21年IGBT芯片的紧缺,成了制约出货的重要原因之一,而且这种紧缺局面,预计将22年下半年。另一方面,如果海外对我们卡脖子的话,影响也会很大,但这种可能性目前看非常小。

(2)海外占比高的风险

国产逆变器在海外市场不断提升市占率,自然是好事,但反过来,如果海外出台了一些不利于我们公平竞争的政策,那也会对企业造成很大的影响。这块目前看也是有点杞人忧天,毕竟我们的产品的确价廉物美,竞争力很强,海外市占率还有提升空间。

逆变器环节的估值,高有高的道理,最关键的不是估值高低,而是高成长性要能保持。根据天风之前的回测数据,当增速超过30%以上时,估值高低并不是最重要的因素,高确定性的成长,才是市场中更稀缺的。

五、小结

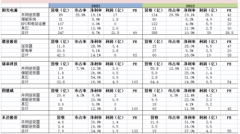

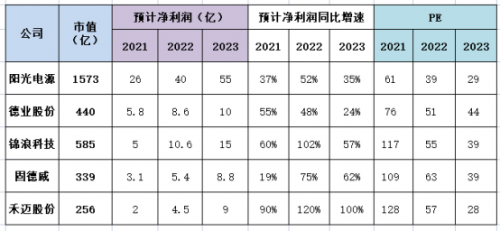

行业里我们选了5家公司,总结了两张图,一张是业务明细拆分,一张是估值与增速的对比。

可以看到,阳光和德业的逆变器(加上储能),只占到总营收的一部分,其它业务的增速和估值不高;而其他三家公司,逆变器业务占了绝大部分。也就是如果逆变器继续高增长,显然这三家的弹性会更大,没有拖后腿的低增速业务。

再看总体的估值和增速情况:

整体来看,增速很快,估值不高,以22年的PE来看,PEG基本在1左右,甚至小于1,性价比很高,其中德业显得稍微差了一些。因此,如果按1年维度持仓,这个位置基本不可能亏钱,当然短期走势有那么一点纠结。由于禾迈是新上市,所以我们看下另外3家的走势:

阳光电源:均线在下跌,未看到企稳迹象:

锦浪科技:已经企稳,但接下来是震荡还是上升,信号不明确:

固德威:下跌趋缓,介于锦浪和阳光走势之间:

因此,逆变器行业,我们看好锦浪、固德威、阳光。中长期维度值得配置,若注重短期收益,应选好低吸点,多做高抛低吸,毕竟当下都没看到走出明显的上升趋势。

文中任何观点和建议不构成对证券买卖投资建议。在任何情况下,和众汇富不对任何投资做出任何形式的担保或承诺。股市有风险,投资需谨慎!

- 上一篇:美图秀秀持续推出丰富素材,打造满满节日氛围感

- 下一篇:没有了